「投資信託は、財産分与の対象になるのだろうか?」という相談はよくあります。

離婚協議では、不動産や預貯金など、分かりやすい財産が注目されがちですが、投資信託や、NISAやiDeCoで運用された金融資産もまた、共有財産であれば分与の対象となります。

しかし、投資信託は、相場によって評価額が変動するので、財産分与での扱いを誤ると、夫や妻の一方に大きな損を生じさせるおそれがあります。また、離婚時に解約したり、一方の名義に移して資産運用を続けたりする場合、法律だけでなく、税金や金融の知識を要することもあります。

今回は、投資信託が財産分与の対象となるケースと、その際の分け方、損をしないための注意点について、弁護士が解説します。

- 婚姻中に購入・運用していた投資信託は「共有財産」として分与対象となる

- 相場変動の大きい投資信託の評価は、離婚時(財産分与時)を基準とする

- NISAやiDeCoなど、非課税だったとしても財産分与の対象となる

\ 「今すぐ」相談予約はコチラ/

投資信託も財産分与の対象となる

はじめに、投資信託が財産分与の対象になる理由について解説します。

結論として、一定の条件を満たす投資信託であれば、財産分与の対象になります。離婚時に分与される財産には、預貯金や不動産といったわかりやすい資産のほか、投資信託も含まれるのです。

一方で、投資信託には、価値の変動や税金、名義の変更など、特有の課題があり、正しく理解しないと不公平な分与に繋がるリスクがあります。

財産分与の基本と対象財産

離婚の際に、夫や妻の一方が、他方に財産を分配するのが「財産分与」です(民法768条)。

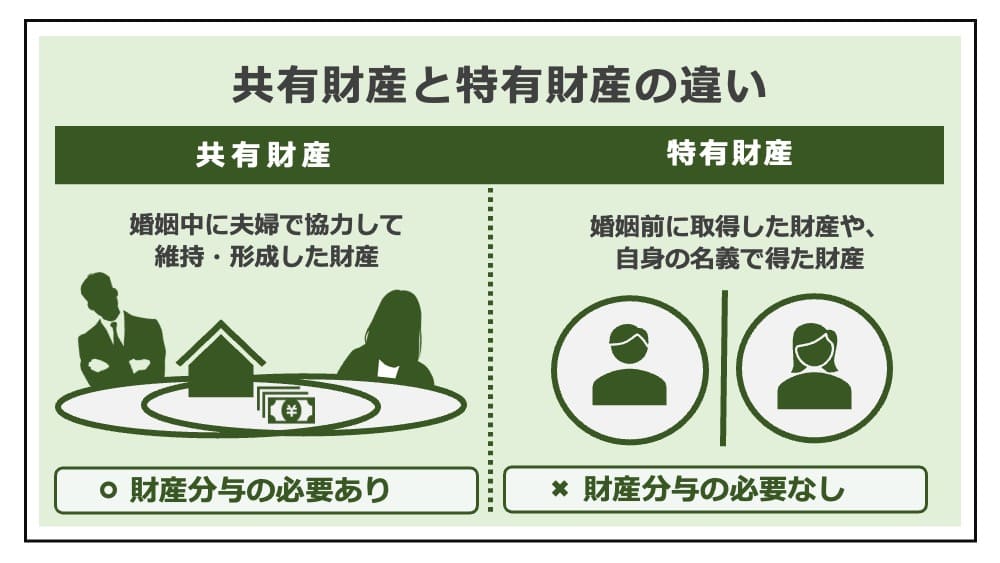

財産分与では、夫婦の協力によって築いた財産(共有財産)が対象となり、婚姻前から有していたものや遺産相続や贈与によって得た財産(特有財産)は対象外です。

分与の割合は、2分の1が基本ですが、事情によっては、公平の実現のため、これと異なる割合とする例もあります。例えば、投資信託の場合、夫が専業トレーダーとして莫大な運用益を得ていた場合には、単純に折半することがかえって不公平なケースもあります。

「離婚時の財産分与」の解説

投資信託が財産分与の対象となる理由

投資信託も、金銭的な価値を有する財産なので、婚姻中の収入で購入・運用したものであれば、原則として「共有財産」となり、財産分与の対象となります。

このことは、その名義が夫や妻のいずれか一方のものでも変わりません。片方の名義だとしても、婚姻後に夫婦の収入で購入・運用した実態があれば、共有財産と考えられます。重要なのは「名義」ではなく、「資金の出所」と「購入時期」です。

例えば、夫が会社員、妻が専業主婦という夫婦のケースを考えます。

夫が、自分の収入の一部を使って投資信託を購入した場合、それは、財産分与の際に共有財産として扱われます。婚姻中、夫の給与によって購入した資産は、妻の家事労働によって支えられており、貢献度は夫婦平等と考えるべきだからです。

共有財産となる投資信託は、その元本のほか、運用益や分配金も含まれます。どのような金融商品でも、婚姻中に、共有財産を原資として購入・運用されたなら、財産分与の対象となります。離婚後に安心して生活を送るためにも、投資信託の分与を積極的に主張すべきであり、その前提として、財産分与前に投資信託について調査することも忘れてはなりません。

共有財産となる投資信託

共有財産となる投資信託とは、婚姻後に、夫婦の協力によって購入・運用されたものです。これに対し、婚姻前に購入した投資信託や、婚姻後に夫婦のいずれか一方が家族・親族から贈与を受けた投資信託は、特有財産となるため分与の対象外です。

財産分与の基準時は「別居時」が基本なので、別居後に購入した投資信託についても財産分与の対象外となります。

なお、婚姻前に持っていた投資信託を、婚姻後に解約して再投資したとき、財産分与の対象となる可能性があるので注意してください。予想外の分与により損しないためにも、「いつ何を、いくらで購入したか」を記録し、通帳や明細なども保存しておきましょう。

NISA・iDeCoなどの口座の扱い

NISAやiDeCoが財産分与の対象となるか、相談を受けることがあります。

- NISA(少額投資非課税制度)

専用口座を通じて投資信託を購入するなど、一定の条件を満たせば、運用益・売却益にかかる税金が一定額まで非課税とされる制度。 - iDeCo(個人型確定拠出年金制度)

公的年金に上乗せするために用いられる個人年金であり、毎月掛金を拠出・運用することで、60歳以降に年金もしくは一時金(併用可)を受け取れる制度。掛金は全額所得控除でき、運用益・利息も非課税です。

NISAで運用された資金は、婚姻期間中の夫婦の収入から掛金・購入資金が支出された場合、財産分与の対象になります。非課税であることと財産分与は無関係なのです。また、iDeCoについては、婚姻期間中に拠出した掛け金は分与対象となるものの、将来受け取れる年金は対象外とされる可能性があります(名古屋高裁平成21年5月28日判決参照)。

なお、ジュニアNISA口座(2023年末で廃止)や未成年口座を開設するなど、子供名義で投資していた場合も、資金を拠出したのが両親なら、財産分与の対象となります。

「子供の貯金と財産分与」の解説

財産分与における投資信託の評価方法

次に、財産分与における投資信託の評価方法について解説します。

投資信託の価値は、その時々の市場価格に応じて変動します。そのため、どの時点で評価するかによっても財産分与の額が大きく変わります。

評価時点と評価額

財産分与における投資信託の評価は、「基準価格×保有口数」を基本とします。

基準価格とは、評価時点における投資信託の価格のことです。例えば、基準価格が1口3円で、2万口保有していた場合、評価額は6万円となります。

評価時点は、当事者間の協議なら「別居日」「離婚日」など自由に定められますが、価格変動の大きい投資信託だと、話し合いではまとまらないおそれもあります。この場合、調停や訴訟における裁判所の判断では、変動する財産の評価の基準時は「離婚日」とするのが通例です(ちなみに、財産の有無については「別居時」を基準に判断します。別居時以降は夫婦の協力関係がなくなり、それ以降に形成した財産は分与すべきでないと考えられるからです)。

なお、投資信託の価格変動が著しく大きい場合、公平の観点から、別の基準で分与額を算出するケースもあります。

例えば、別居から離婚裁判の第一審口頭弁論終結時までの5年間で、分与対象となる株式の価値が約3,500万円下落した事案では、別居開始時と口頭弁論終結時の平均額をもって評価額とすると判断した裁判例があります(広島高裁岡山支部平成16年6月18日判決)。

市場変動のリスクに備えるには、離婚前に解約し、現金化しておく手もあります。ただし、相手に財産隠しを疑われるとトラブルが拡大するので、分配金の受領者や再投資の有無、分与の方法などについては事前に話し合っておきましょう。

「株式の財産分与」の解説

評価額がマイナスの場合の扱い

投資信託が含み損を抱えている場合も、財産分与の対象となることに変わりはありません。マイナスの財産もまた分与されるべきだからです。

投資信託に含み損が生じている場合や元本割れしている場合でも、その評価額をもとに分与割合を調整します。また、評価額が大きく下落した投資信託を一方の配偶者が引き受ける代わりに、他方に預金や現金などを渡す、「代償分割」も可能です。

投資信託の解約によって損失が確定した場合、その損失は税務上「損益通算」や「繰越控除」をすることが可能です。ただし、これらの手続きは本人の確定申告でしか使えないので、分与の際に「損失が生じる投資信託を、どちらが引き取るのか」に注意が必要です。

「財産分与の分割払い」の解説

投資信託の分け方

次に、離婚にあたって投資信託を分ける方法と、手続きの流れを解説します。

投資信託は、現金や預金と異なり、「そのまま半分にする」のが難しい資産です。離婚時にどう分けるか、金融機関の対応、名義変更の可否なども含めて検討する必要があります。

換価分割・代償分割・現物分割

財産分与における投資信託の分け方として、以下の3つが挙げられます。

- 換価分割

- 投資信託を解約・換金して、現金で分ける方法。

- 最もシンプルでわかりやすい分割方法である反面、解約のタイミング次第で損失が生じることもあります。また、利益が生じると課税される可能性があります。

- 代償分割

- 一方が投資信託を引き取る代わりに、他方に代償金を支払う方法。

- 公平に分割できるメリットがありますが、引き取る側に現金の用意が必要です。また、公正な代償額がいくらか、評価の争いが生じるおそれがあります。

- 現物分割

- 投資信託の保有口数をそのまま分割する方法(保有口数を半分ずつ、配偶者の名義に分ける方法など)。

- 異名義移管の手続きによりますが、離婚を理由とした名義変更を認めない証券会社もあるので、事前の問い合わせが必要です。

どの方法を用いるかは、まずは夫婦間の話し合いで決めてください。

交渉が決裂したら、離婚調停や離婚裁判(離婚訴訟)に進みますが、分割方法を選択する際は、「夫と妻のどちらかが運用継続を希望しているか」「解約した場合の税金や手数料の負担」といった事情を考慮して検討します。

なお、日本では、共有名義で証券口座を開設できないので、「離婚後も投資信託を共有のままにする」という解決策は取れません。 また、NISA口座で運用していた場合、財産分与にあたって元配偶者のNISA口座に商品をそのまま移管することはできず、一度売却して分けるか、NISA口座から課税口座に移した上で、異名義移管の手続きを取る必要があります。

投資信託の財産分与をする手続きの流れ

以下では、投資信託についての財産分与を進める流れを解説します。

なお、証券会社ごとに扱いが異なるので、事前に必ず問い合わせてください。例えば、証券会社によっては「異名義移管の相手は親族に限る」といった規約を設けていることがあり、この場合、離婚届を出す前に手続きを進める方法も検討しましょう。

証券口座の残高調査

まず、配偶者が投資信託を有しているかを確認します。

証券会社の発行する取引報告書を取得する必要があるため、配偶者に開示を求めましょう。配偶者が開示を拒否する場合、弁護士を通じて要求します。また、金融機関に対して弁護士会照会を行う方法も検討してください。調査した投資信託は、預貯金や不動産など、その他の資産と共に財産目録に記載します。

相手が資産を隠している可能性のあるときは、家庭裁判所に調停や審判を申し立て、調査嘱託を申し立てる方法も考えられます。

「相手の財産を調べる方法」の解説

離婚協議書の作成

離婚後のトラブルを防ぐために、財産分与の詳細を記載した離婚協議書を作成します。投資信託について協議書に書いておくべき事項は、次の通りです。

- 証券口座の特定(金融機関・口座番号)

- 評価日とその基準(例:〇年〇月〇日時点の評価額)

- 分与割合(2分の1が原則だが、異なる合意をすることもある)

- 分割方法(換価分割・代償分割・現物分割)

- 解約・名義変更の有無

- 代償金を支払う場合、金額や支払い方法、期限など

離婚トラブルが激化すると、離婚後の協力が得づらくなります。金融資産の解約や名義変更について、誰がどの手続きを担当するか、協議書に定めておくとスムーズです。

「離婚協議書の書き方」の解説

名義変更・解約・振替手続きなど

名義変更・解約・振替の手続きは、証券会社によっても異なるので、事前に確認しておきましょう。ファンドによっては名義変更できない場合には、当該ファンドを売却して現金で分け合い、その後お互いが再度購入するのが現実的です。

離婚後も資産運用を続ける際の注意点

最後に、離婚後に資産運用を続ける際の注意点を解説しておきます。

財産に投資信託が含まれる場合、離婚後は、自分一人で資産を運用しなければなりません。世帯単位から個人単位に変わることで、夫婦二人のときとは適した運用方法が異なります。子供がいる夫婦は特に、これまでとはリスクの考え方や目的を変える必要が出てきます。

リスク許容度の見直し

離婚後は、自分単独での資産運用となります。そのため、これまで世帯全体の資産のポートフォリオを考えていた場合、見直しが必要です。夫婦であった頃の運用方針にもよりますが、例えば次のような変化が生じるケースがあります。

- 婚姻中は損失を出さないようローリスクの運用をしていた夫

→ 離婚したことで、ある程度リスクを取った運用に切り替える。 - 「夫は高リスク投資」「妻の収入は貯金」としていた家庭

→ 離婚後は各自がそれぞれ、自分一人で設計し直す必要がある。 - これまで「投資は夫に任せる」という気持ちでいた妻

→ 離婚後は、投資リスクやストレスを、自分で受け止める必要がある。

離婚後は、生活費や住居費について、一人で賄っていかなければなりません。それだけでなく、子供がいる場合、養育費や教育資金の負担も考えておく必要があります。

離婚は、人生の一大転機であり、資産の構成や支出の内容が大きく変わります。そのため、資産運用も見直しが必要となります。離婚について弁護士に相談すると共に、必要に応じてファイナンシャルプランナーへの相談も有益です。

「離婚に強い弁護士とは?」の解説

子供のための資金の見直し

子供がいる夫婦の離婚では、離婚後、養育費の支払いが発生します。

そのため、離婚後の資産運用においては、将来子供のためにかかる資金を踏まえた貯蓄や運用を再設計する必要があります。毎月支払う養育費、将来必要になる教育資金を確保できるよう、資金計画を立て直さなければなりません。

特に、学資保険を積み立てていた場合は、今後の契約者や受取人の変更、保険料の負担などについても夫婦で話し合っておく必要があります。

「子供がいる夫婦の離婚」「学資保険の財産分与」の解説

まとめ

今回は、投資信託の財産分与について、基本的な法律知識を解説しました。

投資信託は、結婚後に購入したり、婚姻期間中の収入で運用していたりすれば、原則として夫婦の共有財産であると判断され、離婚時の財産分与において対象となるケースが多いです。

しかし、評価の変動や税金の扱い、口座の名義変更といった難しい問題を伴うので、預貯金とは異なる複雑なトラブルが生じがちです。不公平な分与による争いを避けるには、正しい分け方を知らなければなりません。また、適切な財産分与の前提として、相手から、全ての口座情報の開示を受けることも必要となります。

離婚のタイミングは、感情的になりやすい場面です。だからこそ、資産の評価や分割方法について、弁護士のサポートを受けながら冷静に進めるのがポイントとなります。

- 婚姻中に購入・運用していた投資信託は「共有財産」として分与対象となる

- 相場変動の大きい投資信託の評価は、離婚時(財産分与時)を基準とする

- NISAやiDeCoなど、非課税だったとしても財産分与の対象となる

\ 「今すぐ」相談予約はコチラ/

財産分与は、結婚期間中に形成された資産を整理し、公平に分割するための重要な手続きです。財産の評価方法や分割の割合などが争われると、法律知識に基づいた解決が必要となります。

トラブルを未然に防ぐために、以下の「財産分与」に関する詳しい解説を参考に対応してください。